“限牌令”下怎么做汽車融資租賃?

編輯:admin / 發(fā)布時間:2017-03-26 / 閱讀:556

為緩解城市交通擁堵,我國部分城市陸續(xù)對增量汽車號牌配額實施限制政策,為解決急速增長的民眾用車、網(wǎng)絡(luò)約租車需求,在各大“限牌”的城市逐漸形成了一類有針對性的汽車融資租賃模式。

“限牌令”下特殊汽車融資租賃模式簡介

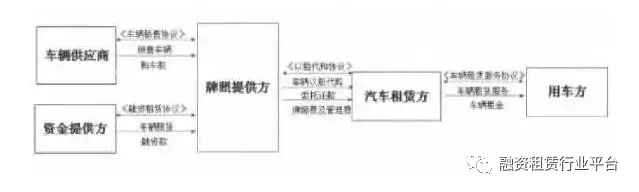

一、模式圖示

二、模式形成原因及效果

該類模式形成的根本原因是“限牌”城市用車需求的增長,主要分為兩類:自用用途( 私家車) 和“專車”用途( 網(wǎng)絡(luò)約租車) 。而掌控資源的各方,在合法合規(guī)、兼顧各方利益的前提下,有效利用有限的牌照資源并將其轉(zhuǎn)化為實際利益,共同促成了該合作模式。雖然該模式中可能存在多個主體,但核心的三方是資金提供方、牌照提供方與用車方,此三方代表了該模式中的三個不同的資源掌控方及利益點。從現(xiàn)階段的市場反饋情況來看,該類模式較易被各方所接受,執(zhí)行情況較為穩(wěn)定。

三、模式的特殊性

隨著融資租賃的發(fā)展,融資租賃公司的業(yè)務(wù)模式也逐漸增多。但本文所述的特殊模式,與以往模典型式有不同,其體現(xiàn)了多種不同于以往典型模式的特征。

首先,具有多樣性和融合性。一個民事主體,可以成為該模式中的一方,也可以同時擔(dān)任多方的角色,同一種模式可以變化出多種構(gòu)造。既可以體現(xiàn)為傳統(tǒng)融資租賃模式,也可以體現(xiàn)為有多重法律關(guān)系的新型融資租賃模式。

其次,有針對性的適應(yīng)特定政策。由于該模式的形成基于“限牌”城市的特殊政策,其目的也是為了滿足“限牌”政策下各方的需求、優(yōu)化資源配置,因此,僅在我國的幾個“限牌”城市有被采用的需求。 第三,強調(diào)了汽車融資租賃的特殊性。汽車作為權(quán)屬狀態(tài)以登記而確定的特殊動產(chǎn),不同于其他普通動產(chǎn)(設(shè)備等),其在租賃物權(quán)屬轉(zhuǎn)移的登記方面已有相關(guān)法律制度。但汽車又不同于其他常用于融資租賃的特殊動產(chǎn),如飛機、 船舶等,汽車的融資租賃已經(jīng)面向普通大眾。汽車在使用過程中極易發(fā)生交通事故和交通違章,對出租人權(quán)利的保 護產(chǎn)生影響。對于這些特性,該種模式均有針對性的進行了架構(gòu)完善。

法律構(gòu)造詳解

一、車輛供應(yīng)商是融資租賃交易中的出賣人

無論出賣人如何簽訂租賃物買賣合同,基于汽車注冊登記制度的規(guī)定,租賃物“所有權(quán)”歸于牌照提供方。

二、資金提供方是融資租賃交易中的出租人

出租人本應(yīng)享有租賃物的所有權(quán),但是對于出租人來說,其從事融資租賃交易的目的在于通過“租賃”來攫取“融資”的利潤,取得租賃物的所有權(quán)僅為交易的手段。更何況,在“限牌”的城市,車輛“所有權(quán)”已與車輛牌照捆綁在一起,出租人必須借助牌照提供方的牌照資源才能實現(xiàn)融資租賃交易,故出租人自當(dāng)放棄物權(quán),轉(zhuǎn)而通過強化債權(quán)的手段來實現(xiàn)經(jīng)濟目的。

體現(xiàn)在該模式中,即通過簽訂《借款合同》、 《抵押合同》并到相關(guān)部門辦理抵押登記手續(xù)的方式,使出租人成為車輛的被抵押人,以保障出租人的債權(quán)。

三、享有融資租賃交易中租賃物的使用權(quán)的是承租人

在該模式中,由汽車租賃方實際承擔(dān)承租人的義務(wù),獲得交易中租賃物的使用權(quán)。而用車方與汽車租賃方之間是經(jīng)營性汽車租賃關(guān)系。若由用車方直接簽訂《以租代購協(xié)議》,承擔(dān)承租人的義務(wù),那么用車方則成為該融資租賃交易中的承租人。無論是哪種方式,有用車需求并實際使用車輛的,始終是用車方。在該交易模式中,除基本的租賃物買賣合同、融資租賃合同外,還有其他合同以確定各方責(zé)任,保障各方權(quán)益。

在圖示模式中各方不重疊的情況下,牌照提供方作為不可缺少的一方,實際并不承擔(dān)融資租賃交易中出租人或承租人的法律責(zé)任。在交易中通過委托還款和權(quán)益轉(zhuǎn)讓的方式,將承租人的義務(wù)轉(zhuǎn)至由汽車租賃方來承擔(dān)。

風(fēng)險管理

一、內(nèi)部風(fēng)險

內(nèi)部風(fēng)險最主要的就是信用風(fēng)險,即違約風(fēng)險,指融資租賃的各方當(dāng)事人所承擔(dān)的對他方的責(zé)任未能全部或者部分按時履行。融資租賃交易涉及到多方,各方簽訂多個合同,信用方面尤為重要。信用風(fēng)險中,處于弱勢地位的是出租人,主要包括物權(quán)風(fēng)險和債權(quán)風(fēng)險。

物權(quán)風(fēng)險方面,在該種交易模式中,出租人對于租賃物的物權(quán)已經(jīng)有名無實,雖然可以有取回權(quán),但各方面的限制非常多,不能從根本上改變出租人在融資租賃中的弱勢地位。另一方面,租賃物由實際的承租人進行選擇,其經(jīng)濟價值是出租人所實現(xiàn)不了的,一旦承租人或其他因素造成了經(jīng)濟損失,出租人即使通過取回權(quán)占有租賃物也無法彌補損失。對此,最有效的針對性措施就是公示制度。汽車權(quán)屬的轉(zhuǎn)移,在我國有專門的登記制度,因此可以通過該制度進行他項權(quán)利的登記,以防止承租人或他人將租賃物擅自處分給善意第三方。實踐操作中,即辦理抵押登記手續(xù),以起到類似公示的作用。

出租人的債權(quán)風(fēng)險,主要在于承租人未能根據(jù)約定向出租人支付租金。在違約行為發(fā)生后,出租人應(yīng)在對交易中各方的實際履行能力進行評估,有權(quán)要求違約的承租人支付相應(yīng)的違約金與逾期利息。如承租人不支付租金,并且在催收與寬限時間過后依然拒不繳納,出租人有權(quán)要求解除融資租賃協(xié)議,收回租賃物。

對于信用風(fēng)險最根本的對策是在進行融資租賃交易前,對承租人的信用進行評估分級,清晰分析信用風(fēng)險點,優(yōu)化信用風(fēng)險管理。出租人不直接面對用車客戶,而是通過選擇信用良好的汽車租賃公司來作為承租人,大大轉(zhuǎn)移了信用風(fēng)險。而汽車租賃公司則需要通過更為詳細(xì)的信用評級標(biāo)準(zhǔn)及風(fēng)控手段,來降低違約風(fēng)險。

二、外部風(fēng)險

外部風(fēng)險主要是市場金融環(huán)境、政策變化、自然災(zāi)害等方面。融資租賃的租金,會根據(jù)當(dāng)時的市場環(huán)境、實際供求關(guān)系的變化而變化,融資業(yè)務(wù)的收益也會出現(xiàn)波動。政策的變化則是該融資租賃交易模式的關(guān)鍵性外部因素。近年來,曾有報道稱多個城市準(zhǔn)備出臺“限牌”政策,也有很多專家學(xué)者對現(xiàn)實行的“限牌”政策大加詬病,主張另尋緩解通擁堵的方式取代之。自然災(zāi)害會給租賃物的運輸、使用帶來風(fēng)險,交易中的各方都會受到影響。

對于外部風(fēng)險,融資租賃的各方必須密切關(guān)注市場和政策變化,預(yù)先制定應(yīng)對措施并及時響應(yīng)。出租人可開拓不同城市的市場,整合資源,在發(fā)生變化時及時轉(zhuǎn)移經(jīng)營重心。作為租賃物的車輛,承租人應(yīng)購置足額的商業(yè)保險,以轉(zhuǎn)移事故和災(zāi)害的風(fēng)險。

本文來源:《法制博覽》 作者:孫琳琳,文章版權(quán)歸原作者所有。

上一篇:融資租賃資產(chǎn)證券化的會計處理

下一篇:融資租入固定資產(chǎn)入賬價值確定原則及會計核算案例